界面新闻记者 |

歌尔股份(002241.SZ)9月13日晚披露,公司拟分拆所属子公司歌尔微电子股份有限公司(简称“歌尔微”)至香港联交所主板上市。

歌尔微本次发行的初始发行规模为不超过紧接发行后经扩大后总股本的20%(超额配售权行使前),并授予全球协调人/簿记管理人不超过上述H股初始发行规模15%的超额配售权。

歌尔微成立于2017年,是歌尔股份体系内唯一从事MEMS器件及微系统模组研发、生产与销售的企业。截至2023年末,歌尔微在MEMS器件及微系统模组领域掌握24项核心技术,取得了授权专利1850项,其中发明专利643项。

2021年至2023年,歌尔微实现营业收入分别是33.48亿元、31.25亿元、30.15亿元,同期实现归母净利润分别是3.29亿元、3.26亿元、2.26亿元,期间毛利率分别是22.87%、20.84%、20.22%。截至2023年12月31日,该公司资产总计56.6亿元,负债合计12.17亿元。

需要关注的是,歌尔微客户集中度相对较高,特别是对苹果产业链公司存在重大依赖。歌尔微此前招股书显示,2019年至2021年及2022年上半年,歌尔微向前五大客户销售金额占营业收入的比例分别为62.06%、68.09%、69.14%和72.63%,向苹果产业链公司的销售金额占营业收入的比例分别为47.76%、58.53%、56.37%和52.04%。

此外,歌尔微向英飞凌采购金额较大,主要芯片采购,占采购总额的比例非常高。歌尔微此前披露,2019年至2021年及2022年上半年,歌尔微向英飞凌采购金额分别为14.08亿元、15.86亿元、15.44亿元和6.84亿元,占其采购总额的比例分别为64.81%、65.40%、58.78%和55.44%。

歌尔股份表示,歌尔微主要业务或资产不是歌尔股份首次公开发行股票并上市时的主要业务或资产,也不属于歌尔股份最近三个会计年度内发行股份及募集资金投向的业务或资产。

歌尔股份主营业务包括精密零组件业务、智能声学整机业务和智能硬件业务,产品广泛应用于智能手机、平板电脑、智能无线耳机、VR虚拟现实、MR混合现实、AR增强现实、智能可穿戴、智能家居、汽车电子等终端产品中。

公告称,歌尔微业务范围中的MEMS声学传感器是基于半导体材料、应用半导体工艺技术的新型传感器产品,在歌尔股份首次公开发行股票并上市时尚未量产;同时,歌尔微旗下微系统模组是通过3D立体封装等先进封装技术,将芯片和其他元件集成封装而成的系统性功能模组,歌尔股份首次公开发行股票并上市时未从事该项业务。

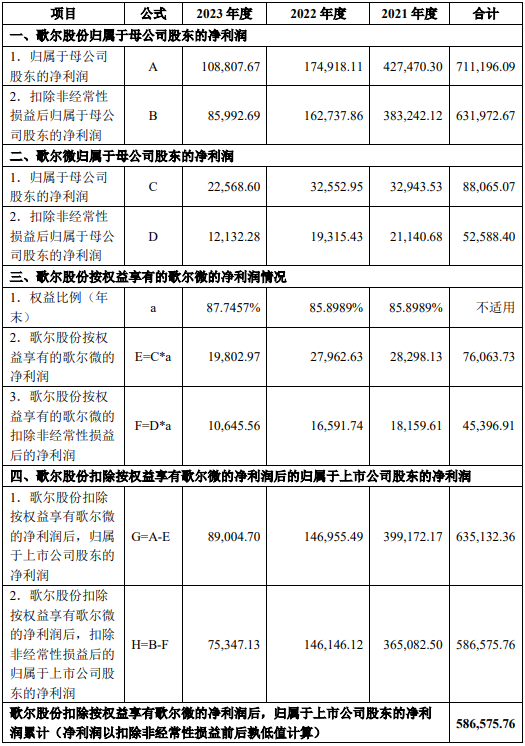

歌尔股份2021年、2022年、2023年实现归母净利润(以扣除非经常性损益前后孰低值计算)分别为38.32亿元、16.27亿元和8.6亿元。

歌尔微2023年度归母净利润为1.21亿元。歌尔股份按权益享有的歌尔微的净利润为1.06亿元,占上市公司净利润的12.38%。歌尔股份2023年末归母净资产为308.11亿元;歌尔微2023年末归母净资产为44.44亿元;按权益享有的拟分拆所属子公司的净资产为38.99亿元,占归属于上市公司股东的净资产的12.65%。

本次分拆上市后,歌尔股份仍将维持对歌尔微的控制权,歌尔微仍为歌尔股份合并报表范围内的子公司。截至本预案出具日,歌尔股份持有歌尔微股份数量51075万股,持股比例87.75%。

界面新闻了解到,微电子业务原属于歌尔股份精密零组件业务之一。2019年12月,歌尔股份首先以微电子业务资产包对其全资子公司潍坊微电子进行增资,将微电子业务相关的资产、负债转移至潍坊微电子,随后以潍坊微电子100%股权及荣成微电子100%股权对歌尔微有限增资,从而完成了微电子业务重组。

歌尔股份早在2020年就试图分拆歌尔微至创业板上市。2022年6月,歌尔微正式递交创业板上市申请招股书等获深交所受理,拟公开发行股份数量不超过7937万股,预计募资31.91亿元。歌尔微此次创业板IPO申请曾于2022年10月19日通过创业板上市委员会审核,但最终于2024年5月主动撤回上市申请。

2024年以来,已有超20家A股上市公司“叫停”分拆子公司至创业板、科创板等A股市场上市计划。包括深圳华强(000062.SZ)、东方精工(002611.SZ)、旗滨集团(601636.SH)、海信视像(600060.SH)、晶盛机电(300316.SZ)、宝钢股份(600019.SH)等。